「SBI・iシェアーズ・インド株式」、正式名称「SBI・iシェアーズ・インド株式インデックス・ファンド」は、2023年9月22日に設定された比較的新しいインデックス型の投資信託です。

「インド経済は今後も高い成長が続く」という市場の期待により投資家から支持を集め、またNISA成長投資枠に対応している点が評価されたこともあり、

設定来から約2年超、現在純資産総額は800億円を超える規模にまで拡大しました。

一方で、基準価額の推移は必ずしも順調とは言えません。

現在(2026年1月19日時点)の基準価額は11,778円。

約1年前の2025年1月6日時点では11,882円であったことを考えると、この1年間で大きな上昇は見られず、むしろ足踏み状態が続いていることが分かります。

特に2026年に入ってからは、基準価額の伸びが鈍化し、調整局面に入った印象を受けます。

ではなぜ、「市場の期待」と「基準価額の推移」は乖離しているのでしょうか。

本記事では、SBI・iシェアーズ・インド株式の概要を整理しつつ、インド株低迷の理由、そして今後のインド経済の成長性についても掘り下げながら解説いたします。

インド株には、発展途上国ならではの成長余地と同時に、特有のリスクも存在します。日本株や米国株ほどなじみがない方も多いかもしれませんが、最初から投資先の選択肢から外してしまうのではなく、一つの可能性として捉え、向き合い方を考える参考にしていただければと思います。

1.まずSBI・iシェアーズ・インド株式とは?

「SBI・iシェアーズ・インド株式」は、インドの株式市場を代表する株価指数であるBSE SENSEXインデックス(配当込み、円換算ベース)の値動きに連動する投資成果を目指すインデックス型の投資信託です。

運用会社は、世界最大級の資産運用会社であるブラックロックであり、SBI証券などの「SBI・iシェアーズ」シリーズとして、インド経済の成長を効率的に取り込む商品として注目を集めています。

主な概要は以下のとおりです。

| 項目 | 内容 |

|---|---|

| 運用方針 | BSE SENSEXインデックス(※)の値動きに連動する投資成果を目指す ※インドの株式市場を代表する株価指数(配当込み、円換算ベース) |

| 設定日 | 2023年9月22日 |

| 基準価額 | 11,778円(2026年1月19日) |

| 信託報酬 | 0.3138%(インド株ファンドとしては比較的低水準) |

| 純資産総額 | 83,462百万円 |

| トータルリターン | 6か月:3.43% 1年:0.46% |

SBI・iシェアーズ・インド株式は、信託報酬が0.3%程度であり、インド株ファンドの中では比較的低コストでインド株式市場全体に分散投資できるインデックスファンドです。

そのため、「インド経済の成長をシンプルに取り込みたい」と考える投資家から注目を集めてきました。

また、「インド経済はこれから大きく伸びる」という期待のもとで投資を始めた方や、NISAの成長投資枠で何を購入すべきか悩んでいた方にとっては、オルカンやS&P500と組み合わせる第3の選択肢として、成長性と分散投資の両立が期待できるファンドとして評価されていたと言えるでしょう。

2.インドは成長国という古い幻想|2024年以降の下落

「中国の次はインドが来る」――。

私自身そう考え、オルカンやS&P500に加える“スパイス”として、

分散投資、そしてインドの経済成長を取り込むために、

本ファンドの設定来以降、NISA成長投資枠で毎月5万円ずつ積立投資を続けてきました。

では、その結果はどうなったのでしょうか。

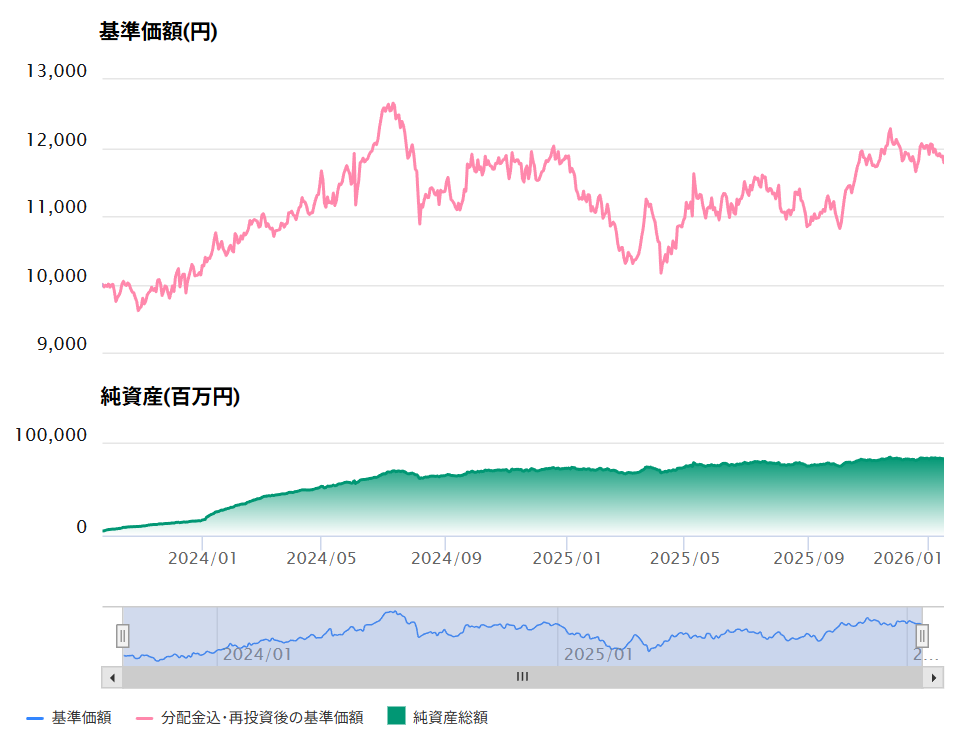

以下は、設定来の基準価額と純資産総額の推移を示したグラフです。

(出典:SBI証券 チャート図より)

設定日~2024年7月ごろまで約1年間弱は、基準価額は右肩上がりで推移しています。

実際、2024年7月5日には設定来最高値となる12,639円を記録しています。

それに歩調を合わせるように純資産総額も堅調に増加し、設定日時点の5,076百万円から、わずか1年足らずで69,511百万円まで拡大。純資産額は約13.7倍にまで成長しています。

この時点では、市場の期待がいかに大きかったかが分かります。

しかし、2024年7月最高値を皮切りに状況は一変。基準価額は調整局面に入り下落に転じます。

以下の通り、それに伴って純資産総額の伸びも次第に鈍化しています。

【基準価額と純資産総額の推移(まとめ)】

| 日時 | 基準価額 | 純資産総額 |

| 2023年9月22日(設定日) | 10,000円 | 5,076百万円 |

| 2024年7月5日(設定来最高値) | 12,639円 | 69,511百万円 |

| 2025年9月22日(設定から丸2年) | 11,229円 | 78,802百万円 |

| 2026年1月19日(現在) | 11,778円 | 83,462百万円 |

私は「成長国インドへの投資は、長期で見れば右肩上がりになるはずだ」というイメージを強く持っていました。そのため、この結果を目の当たりにしたとき、正直なところ落胆したのが本音です。

3.インド株の低迷理由

では、インド株はなぜ2024年後半以降低迷しているのでしょうか。

結論から言えば、インド経済そのものが急激に悪化したというよりも、外部環境の変化や資金の流れが株価に大きく影響しています。

主な要因は、次の2点です。

① トランプ関税の影響

トランプ米政権は2025年8月27日、ロシア産原油の輸入に対する二次制裁措置の一環として、インドからの輸入品に25%の追加関税を発動しました。

これにより、8月初めに導入された25%の相互関税と合わせ、インド製品への関税率は合計50%となりました。

この水準はアジア主要国の中でも突出しており、中国に代わる対米輸出拠点として期待されていたインドに対して、先行きへの不透明感が一気に高まる結果となりました。

関税強化は企業収益を圧迫するだけでなく、景気やGDPへのマイナス影響も意識されやすくなります。こうした懸念が投資家達の不安をあおり、インド株式市場全体の下落要因となったのです。

(出典:SBI証券 チャート図)

② 中国市場への資金回帰

2019年のコロナ禍以降、中国経済の成長鈍化や不動産問題を背景に、「中国バブル崩壊」が投資家の間でささやかれるようになりました。

その結果、中国の次の成長国としてインドに注目が集まり、機関投資家の資金が中国からインドへとシフトしていきました。

この資金流入を追い風に、インド株は大きく値を上げてきましたが、2024年頃から状況が変わり始めます。

中国国内で景気対策や金融緩和が実施されたことで、中国市場への投資が再燃し、インドへ流れていた資金の一部が中国へ回帰しました。

その結果、相対的にインド株の魅力が薄れ、需給面から株価が押し下げられる要因となったのです。

4.インド経済は本当に停滞しているのか

インド株は2024年後半以降、その値動きは芳しくありませんでしたが、

一方で、インド経済は本当に低迷しているのでしょうか。

ここで押さえておきたい重要なポイントは、「株価の低迷=経済の失速」ではないという点です。株式市場は短期的な資金の流れや外部環境の影響を強く受けますが、経済の実態はより中長期的な構造によって支えられています。

インド経済には、主に次の3つの強みがあります。

① 豊富な労働力

② メイク・イン・インディア政策

③ IT・金融分野の拡大

以下、それぞれについて順に見ていきましょう。

① 豊富な労働力

インドは世界最大の人口を有する国であり、豊富な労働力に恵まれています。

現在も「人口ボーナス期」と呼ばれる、生産年齢人口(15〜64歳)が従属人口(14歳以下および高齢者)を上回る状態が続いています。

このような若年層を中心とした労働力の厚みは、消費を中心とした内需の拡大につながるだけでなく、企業活動の活発化を通じて、持続的な経済成長を支える重要な基盤となっています。

② メイク・イン・インディア政策(製造業の復興)

「メイク・イン・インディア」は、モディ政権が2014年に掲げた国家戦略で、製造業の育成と復興を目的とした政策です。

国内生産を拡大し、雇用創出と産業基盤の強化を同時に進める狙いがあります。

現在、インドのGDPに占める製造業の比率は約15%と、先進国と比べるとまだ低い水準にありますが、インド政府は中長期的にこの比率を25%程度まで引き上げることを目標としています。

世界最大規模の人口を抱えるインドにおいて、豊富な労働力に雇用機会を提供するという点でも、この製造業振興策は極めて重要です。

①の労働力と②の政策が組み合わさることで、今後の成長余地は大きいと考えられます。

③ IT・金融分野の拡大

インドはIT大国としても知られており、英語が公用語であることに加え、IT人材の育成に力を入れてきた結果、高度な知識と技術を持つエンジニアが豊富に存在しています。

ソフトウェア開発やシステム運用、デジタルサービス分野では、すでに国際的な競争力を有しています。

さらに近年は、フィンテック分野の成長も著しく、ITと金融を組み合わせた新たなサービスが次々と生まれています。

ITと金融の両分野に強みを持つ国は、産業の高度化と生産性向上が進みやすく、経済全体の発展にもつながりやすいと言えるでしょう。

上記の強み以外にも、インドの証券取引所に上場する企業の時価総額は、日本に次ぐ世界第4位の規模に達しています。

また、IMF(国際通貨基金)の分析によれば、2026年にはインドの名目GDPが4兆5,056億ドルとなり、日本(4兆4,636億ドル)を上回り、米国、中国、ドイツに次ぐ世界第4位の経済大国になると予測されています(2025年10月時点)。

このように、インドはすでに主要先進国に匹敵する経済規模と巨大な市場を有する国です。

新興国の代表格であることを踏まえると、足元の株価が低迷しているからといって、インド経済そのものが衰退していると判断するのは適切ではないと言えるでしょう。

【結論】インド株は長期的には魅力的な投資先

上記の通り、足元の株価低迷だけに目を奪われるのではなく、インド経済が持つ底力や構造的な成長要因に目を向けることが重要です。

インドは現在も、人口増加や所得水準の上昇といった中長期的な成長要因を有しており、長期的に見れば依然として魅力的な投資先であると私は考えています。

一方で、発展途上国である以上、ガバナンス強化や構造改革の進捗、インフラ整備の遅れといった課題を抱えているのも事実です。

そのため、先進国市場と比べると、一定のリスクが存在する点は理解しておく必要があります。

ただし、国の成長は一朝一夕に実現するものではありません。

短期的な政策変更や外部環境の変化に過度に振り回されるのではなく、その国が持つ人口構造や産業政策、経済の土台といった構造的な要因を重視する視点が大切だと考えます。

中長期の視点で見れば、インド経済の成長シナリオは依然として力強いものがあります。

製造業の強化、海外企業の進出拡大、IT・サービス分野の成長など、複数の成長エンジンが同時に存在しているためです。

その意味でも、インドは今後も中長期的な経済成長が期待できる国であり、インド経済の成長ストーリーが大きく崩れたとは言えないでしょう。

一方で、SBI・iシェアーズ・インド株式に投資する際には、

・短期的な株価変動リスク

・為替変動の影響

・インド政府の政治・金融政策リスク

といった点を十分に理解したうえで、長期・分散投資として向き合う姿勢が重要だと言えるでしょう。

関連記事:

投資の始め方|正しい知識で資産形成をスタートするための完全ガイド – 渋谷の賢明なる投資犬

長期投資で成功する人の考え方|会計・財務視点で読み解く“負けない投資思考” – 渋谷の賢明なる投資犬

コメント